Лондонский институт пророчит третью волну кризиса в ЕС

3 Февраля 2017

В Лондонской школе экономических и политических наук задаются вопросом: запустит ли поддержка Италией собственных банков новую волну государственного вмешательства в Европейском союзе? Статья под таким заголовком опубликована на официальном сайте Института. Авторы – бывший старший экономист Минфина Италии Лоренцо Кодогно и журналист ведущего итальянского финансово-экономического издания «Il Sole 24 Ore» Мара Монти.

Итак, 21 декабря 2016 года, пишут авторы, парламент Италии одобрил увеличение лимита заимствования в государственном секторе до 20 млрд евро (1,2% ВВП) для поддержки финансовых учреждений. В Банке Италии заявили, что это – необходимый шаг, так как многие банки сталкиваются с рядом проблем: низкие потенциал роста и инфляция, слабая диверсификация бизнес-моделей и другие.

23 декабря правительство страны постановило создать фонд для поддержки банковского сектора – до 20 млрд евро. Средства обеспечат приток капитала и ликвидность проблемных финансовых учреждений, защитят вкладчиков. Проблемы некоторых слабых банков будут таким образом решены.

Первым извлечет выгоду из этого третий по величине банк - Monte dei Paschi di Siena (MPS). 22 декабря в банке заявили, что не могут к концу года завершить докапитализацию на 5 млрд евро, в соответствии с указаниями Европейского Центробанка (ЕЦБ). В результате MPS на следующий день получает экстренную государственную поддержку, а 26 декабря объявляет об увеличении запроса капитала до 8,8 млрд евро, которые поступят уже из средств нового, созданного правительством Фонда.

«Это последняя жертва европейского банковского кризиса, который начался в 2007 году и продолжается в различных формах и по сей день», - говорится в материале.

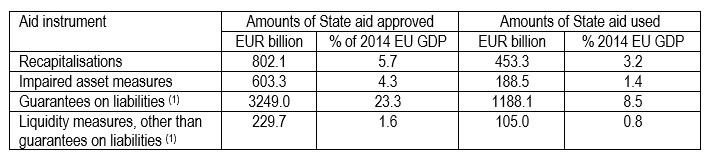

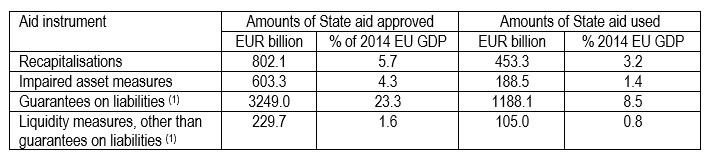

Кризис оказал значительное влияние на банки во всем Евросоюзе, и для снижения негативных последствий власти ЕС одобрили государственную помощь финансовым учреждениям: рекапитализацию, меры по сокращению активов, предоставление гарантий, а также другие меры по поддержанию ликвидности. Первые две категории в сумме показывают фактические денежные средства, выделяемые на поддержку банковского сектора. Другие меры – только условные обязательства.

Во всем ЕС общая сумма рекапитализации достигла 802,1 млрд евро, объем фактически использованных средств – 453, 3 млрд за период с 2008 по 2014 годы. Сумма рекапитализации и кризисных фондов в 2014 году составила 641,8 млрд евро или 4,6% от ВВП Евросоюза. На обеспечение ликвидности разрешили выделить до 229,7 млрд евро, а использовали только 105 млрд евро.

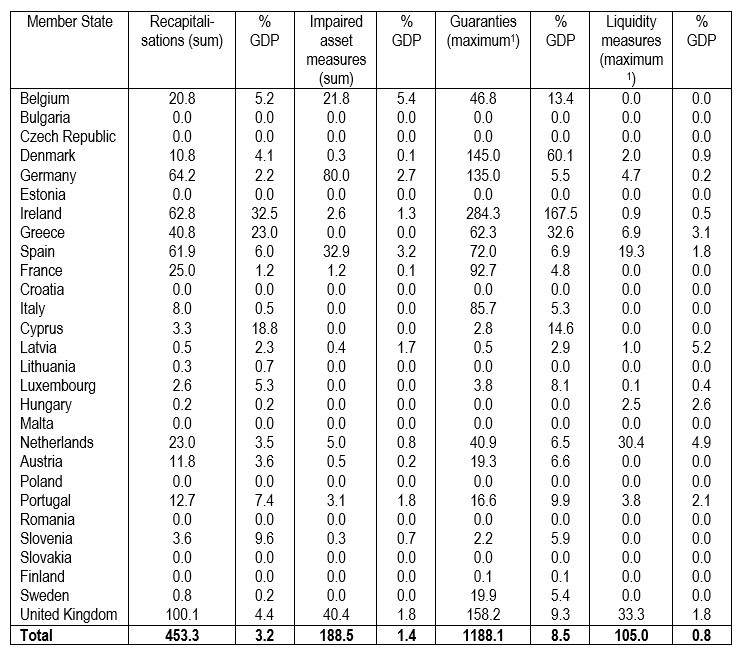

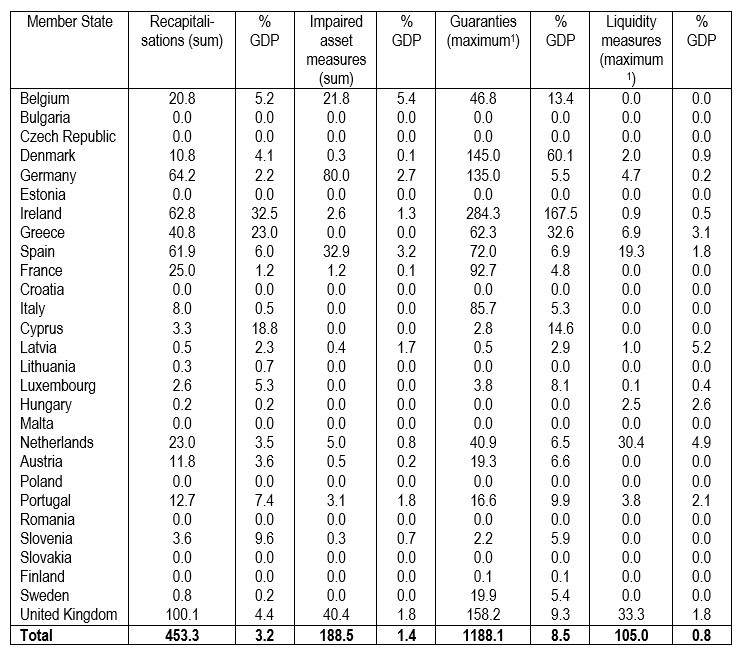

Суммируя рекапитализацию и обесцененные активы Германии, Великобритании, Ирландии, Бельгии, Нидерландов, Дании, Люксембурга, Австрии и Франции получилось 92% от господдержки, использованной в ЕС в 2008-2010 годах.

Во время первой фазы кризиса объемы поддержки были ограниченными: 4,1 млрд евро займов в Италии (в основном, для MPS в 2009 году), 13,7 млрд для Испании, 3,1 млрд – Португалии, 3,8 млрд – Греции.

Италия сейчас, отмечают авторы, единственная страна, которая применяет меры государственной поддержки банков, которые уже не разрешаются по европейским правилам. Поэтому для внедрения «предохранительной рекапитализации» используются европейские Директивы по реструктуризации и санации банков.

Конкретно эта статья Директив.

Не ясно, будет ли 20 млрд евро достаточно Италии для интервенции в банковском секторе.

Авторы полагают, что существует вероятность того, что дополнительная помощь итальянским банкам со стороны государства повысит сильные оценки на финансовых рынках и привлечет больше инвесторов в восстановление экономики. В других странах менее вероятно, что банки смогут сокращать запасы без государственного вмешательства. То есть, итальянский пример может запустить третью волну госвмешательства в странах, не справляющихся с обслуживанием невозвратных кредитов, и с более низкой вероятностью того, что вливания капитала через некоторое время произведут положительную доходность.

Так, в 2008-2009 годах массовое государственное вмешательство в банковский сектор пострадавших, в основном, Германии, Великобритании, Ирландии, Бельгии, Голландии, Дании, Люксембурга, Австрии и Франции привели к меньшим экономическим последствиям. Вторая волна началась с кризиса в Греции. Европейские политики захотели разорвать связь между государствами и банками и заявили: «больше ни разу». Это привело к тому, что в 2013 году повторно ввели правила государственной помощи финансовому сектору, а затем и Директивы по реструктуризации и санации банков, которые вступили в силу в январе 2016 года. Государственное вмешательство ограничили до такой степени, что в Испании, например, европейские деньги стали буквально необходимостью.

Положение с тех пор изменилось, и европейские рамки начали сжиматься, заставляя инвесторов и вкладчиков платить за любое будущее кризиса. Ситуация продолжала ухудшаться до сегодняшнего кризиса в Италии, что относится к остаточным явлениям предыдущей волны.

«Сегодняшние проблемы в банковском секторе в Италии являются управляемыми и, вероятно, потребуется значительно меньше государственных денег, чем в прошлом, и в других странах. Тем не менее, запас невозвратных кредитов намного выше в других периферийных странах, и, таким образом, больше жертв не ожидается в течение 2017 года», - заключили авторы.

Итак, 21 декабря 2016 года, пишут авторы, парламент Италии одобрил увеличение лимита заимствования в государственном секторе до 20 млрд евро (1,2% ВВП) для поддержки финансовых учреждений. В Банке Италии заявили, что это – необходимый шаг, так как многие банки сталкиваются с рядом проблем: низкие потенциал роста и инфляция, слабая диверсификация бизнес-моделей и другие.

23 декабря правительство страны постановило создать фонд для поддержки банковского сектора – до 20 млрд евро. Средства обеспечат приток капитала и ликвидность проблемных финансовых учреждений, защитят вкладчиков. Проблемы некоторых слабых банков будут таким образом решены.

Первым извлечет выгоду из этого третий по величине банк - Monte dei Paschi di Siena (MPS). 22 декабря в банке заявили, что не могут к концу года завершить докапитализацию на 5 млрд евро, в соответствии с указаниями Европейского Центробанка (ЕЦБ). В результате MPS на следующий день получает экстренную государственную поддержку, а 26 декабря объявляет об увеличении запроса капитала до 8,8 млрд евро, которые поступят уже из средств нового, созданного правительством Фонда.

«Это последняя жертва европейского банковского кризиса, который начался в 2007 году и продолжается в различных формах и по сей день», - говорится в материале.

Кризис оказал значительное влияние на банки во всем Евросоюзе, и для снижения негативных последствий власти ЕС одобрили государственную помощь финансовым учреждениям: рекапитализацию, меры по сокращению активов, предоставление гарантий, а также другие меры по поддержанию ликвидности. Первые две категории в сумме показывают фактические денежные средства, выделяемые на поддержку банковского сектора. Другие меры – только условные обязательства.

Во всем ЕС общая сумма рекапитализации достигла 802,1 млрд евро, объем фактически использованных средств – 453, 3 млрд за период с 2008 по 2014 годы. Сумма рекапитализации и кризисных фондов в 2014 году составила 641,8 млрд евро или 4,6% от ВВП Евросоюза. На обеспечение ликвидности разрешили выделить до 229,7 млрд евро, а использовали только 105 млрд евро.

Больше всех использовали фонды рекапитализации в Великобритании – 100,1 млрд евро за период с 2008 по 2014 годы. В то же время в Германии потратили 80 млрд евро на меры по обесцениванию активов. Авторы, изучив фактические суммы, пришли к выводу, что Берлин потратился на поддержку финансового сектора больше всех – 144,1 млрд евро или 4,8% от ВВП.

Суммируя рекапитализацию и обесцененные активы Германии, Великобритании, Ирландии, Бельгии, Нидерландов, Дании, Люксембурга, Австрии и Франции получилось 92% от господдержки, использованной в ЕС в 2008-2010 годах.

Во время первой фазы кризиса объемы поддержки были ограниченными: 4,1 млрд евро займов в Италии (в основном, для MPS в 2009 году), 13,7 млрд для Испании, 3,1 млрд – Португалии, 3,8 млрд – Греции.

Италия сейчас, отмечают авторы, единственная страна, которая применяет меры государственной поддержки банков, которые уже не разрешаются по европейским правилам. Поэтому для внедрения «предохранительной рекапитализации» используются европейские Директивы по реструктуризации и санации банков.

Конкретно эта статья Директив.

Не ясно, будет ли 20 млрд евро достаточно Италии для интервенции в банковском секторе.

Авторы полагают, что существует вероятность того, что дополнительная помощь итальянским банкам со стороны государства повысит сильные оценки на финансовых рынках и привлечет больше инвесторов в восстановление экономики. В других странах менее вероятно, что банки смогут сокращать запасы без государственного вмешательства. То есть, итальянский пример может запустить третью волну госвмешательства в странах, не справляющихся с обслуживанием невозвратных кредитов, и с более низкой вероятностью того, что вливания капитала через некоторое время произведут положительную доходность.

Так, в 2008-2009 годах массовое государственное вмешательство в банковский сектор пострадавших, в основном, Германии, Великобритании, Ирландии, Бельгии, Голландии, Дании, Люксембурга, Австрии и Франции привели к меньшим экономическим последствиям. Вторая волна началась с кризиса в Греции. Европейские политики захотели разорвать связь между государствами и банками и заявили: «больше ни разу». Это привело к тому, что в 2013 году повторно ввели правила государственной помощи финансовому сектору, а затем и Директивы по реструктуризации и санации банков, которые вступили в силу в январе 2016 года. Государственное вмешательство ограничили до такой степени, что в Испании, например, европейские деньги стали буквально необходимостью.

Положение с тех пор изменилось, и европейские рамки начали сжиматься, заставляя инвесторов и вкладчиков платить за любое будущее кризиса. Ситуация продолжала ухудшаться до сегодняшнего кризиса в Италии, что относится к остаточным явлениям предыдущей волны.

«Сегодняшние проблемы в банковском секторе в Италии являются управляемыми и, вероятно, потребуется значительно меньше государственных денег, чем в прошлом, и в других странах. Тем не менее, запас невозвратных кредитов намного выше в других периферийных странах, и, таким образом, больше жертв не ожидается в течение 2017 года», - заключили авторы.

Назад к списку

Омский общественный

Омский общественный